Tento článek byl zpracován jako jeden z výstupů výzkumného projektu Fakulty financí a účetnictví na VŠE v Praze, který je realizován v rámci institucionální podpory IP100040. Článek prošel recenzním řízením redakční rady. , Prof. Ing. Libuše Müllerová, CSc., pracuje na katedře Finančního účetnictví a auditingu Vysoké školy ekonomické v Praze. Ing. Monika Randáková, Ph.D., působí jako odborná asistentka na katedře finančního účetnictví a auditingu Vysoké školy ekonomické v Praze, je statutární auditorkou, členkou výkonného výboru Komory auditorů České republiky a zkušební komisařkou KAČR. Odborně se zaměřuje na audit podnikatelských subjektů, neziskových organizací a organizací veřejné správy, výjimkou nejsou ani audity podniků v konkurzu. Ing. Jan Molín, Ph.D., je zástupcem vedoucího katedry finančního účetnictví a auditingu na Fakultě financí a účetnictví Vysoké školy ekonomické v Praze. Je daňovým poradcem, zkušebním komisařem a členem Prezidia Komory daňových poradců České republiky. Je certifikovaným účetním, předsedou etické komise Komory certifikovaných účetních a místopředsedou metodické rady Svazu účetních České republiky. Je zástupcem Fakulty financí a účetnictví Vysoké školy ekonomické v Praze v Národní účetní radě.

ÚVOD

Tento speciál je věnován dani z přidané hodnoty. Že se jedná o složité téma, jehož pravidla upravuje zákon č. 235/2004 Sb., o dani z přidané hodnoty, v platném znění (dále jen ZDPH), který se od zavedení této daně mnohokrát změnil, a i v průběhu kalendářního roku se často aktualizuje, vědí všichni, kdož se touto daní zabývají. Obsahové vymezení DPH a specifické situace, s nimiž se účetní při své každodenní práci setkávají, podrobně popisují i články v tomto čísle Poznámka redakce DPL: časopis Účetnictví č. 6/2025 vydaný Svazem účetních ČR.

Předkládaný článek se proto bude věnovat především způsobu účtování DPH ve vybraných oblastech, na platnou legislativu se odkazuje pro lepší srozumitelnost pouze výjimečně a spoléhá na vysvětlení v odborných článcích týkajících se daňového pohledu na DPH.

1. ZÁKLADNÍ PRAVIDLA ÚČTOVÁNÍ DPH

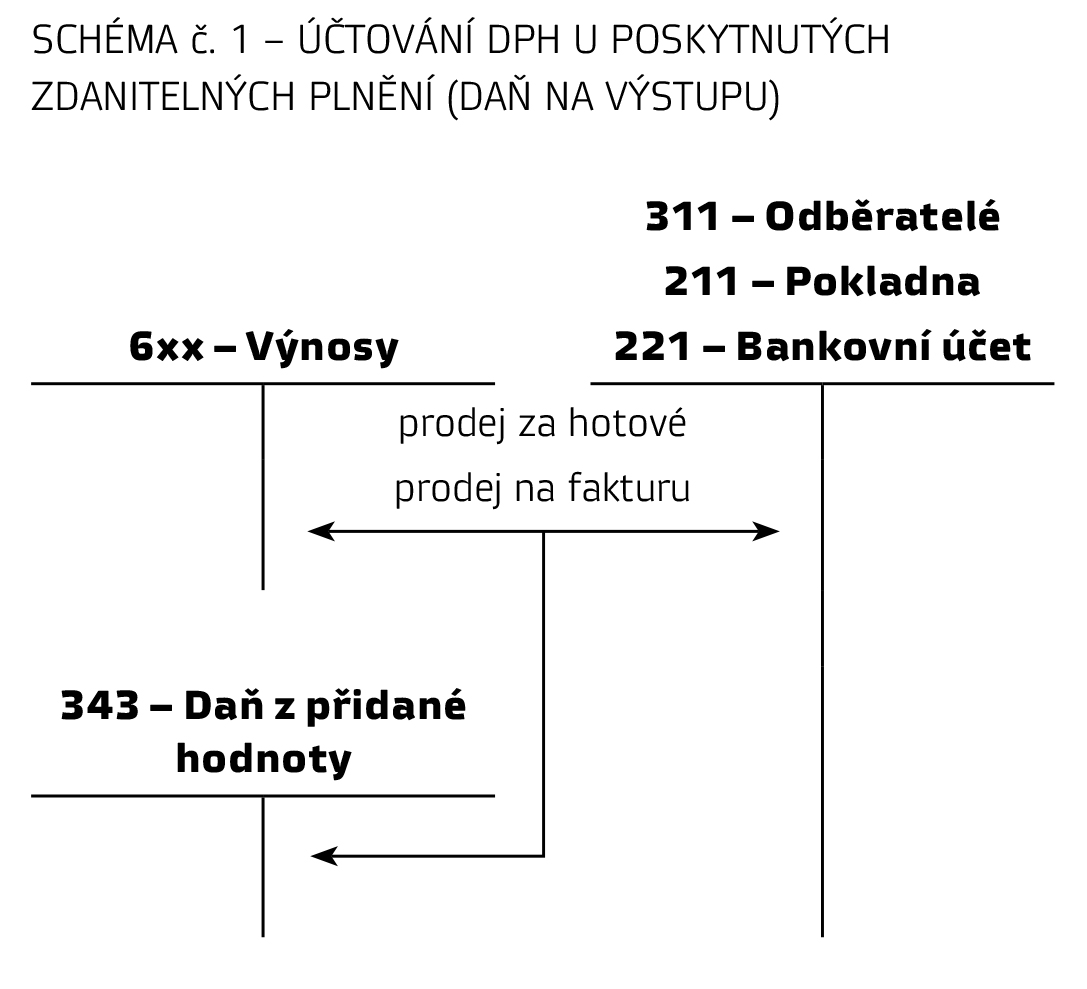

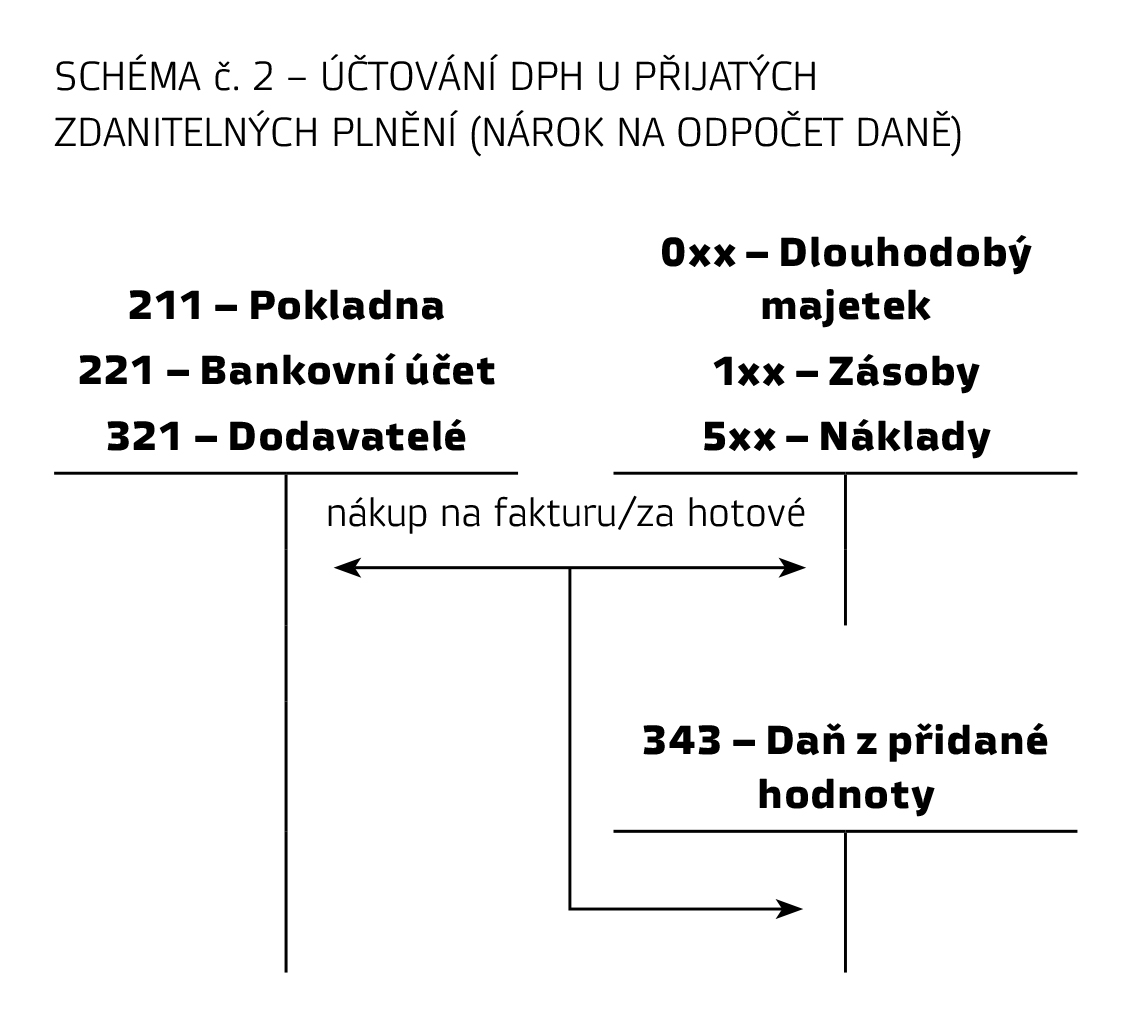

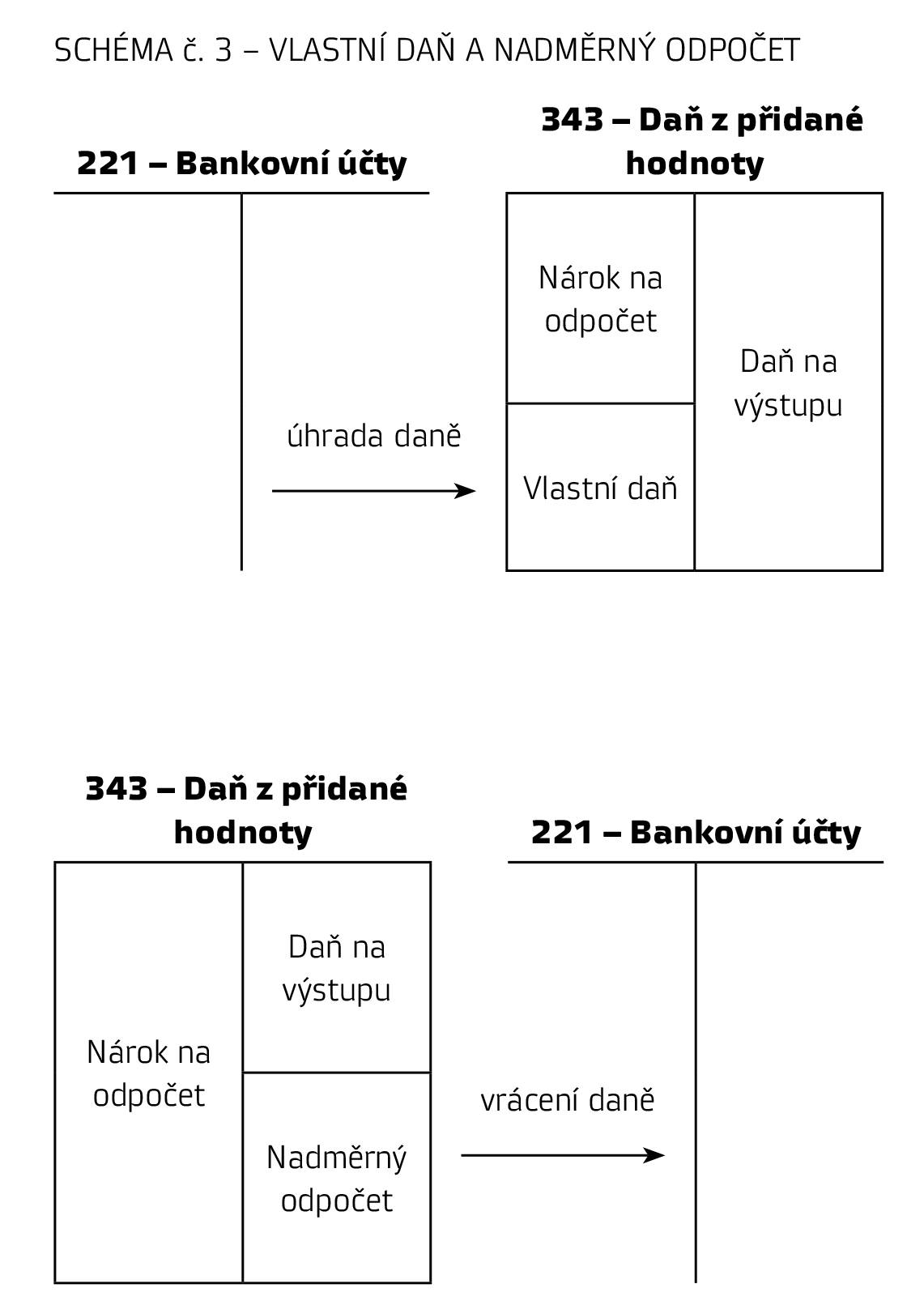

Pro účtování DPH účetní jednotky využívají účet 343 – Daň z přidané hodnoty. U přijatých zdanitelných plnění zaúčtuje plátce nárok na odpočet daně na vstupu na vrub (strana Má dáti) účtu 343, u poskytnutých zdanitelných plnění má plátce povinnost daň na výstupu přiznat a zaúčtuje ji ve prospěch (strana Dal) účtu 343 (viz § 100 ZDPH). Výsledný zůstatek účtu 343 představuje buď vlastní daň, je-li vyšší daň na výstupu, nebo tzv. nadměrný odpočet, je-li vyšší nárok na odpočet daně na vstupu.

Základní podmínkou pro uplatnění nároku na odpočet daně je existence daňového dokladu. Obecným pravidlem pro uplatnění nároku na odpočet daně je, že plátce použije přijaté zdanitelné plnění v rámci své ekonomické činnosti pro účely uvedené v § 72 odst. 1 ZDPH. Přesto existují z obecného pravidla i výjimky. Příkladem je všem velmi dobře známá situace, kdy plátce nemá nárok na odpočet daně u přijatého zdanitelného plnění, použitého pro reprezentaci, které nelze podle zákona o daních z příjmů uznat jako daňově uznatelný výdaj, s výjimkou poskytnutí dárku v rámci ekonomické činnosti, jehož pořizovací hodnota nepřesahuje 500 Kč nebo pokud se jedná o obchodní vzorek.

Použije-li plátce přijaté zdanitelné plnění jak v rámci svých ekonomických činností, tak pro účely s nimi nesouvisející, má nárok na odpočet daně pouze v poměrné výši odpovídající rozsahu použití pro své ekonomické činnosti Upozorňujeme na to, že v této oblasti došlo s účinností od 1. 1. 2025 k úpravám ve výpočtu daně v poměrné výši (viz články v tomto čísle časopisu)..

Použije-li plátce přijaté zdanitelné plnění v rámci svých ekonomických činností jak pro plnění s nárokem na odpočet daně, tak pro plnění osvobozená od daně bez nároku na odpočet, má nárok na odpočet daně pouze v krácené výši odpovídající rozsahu použití pro plnění s nárokem na odpočet daně.

Zvláštní situace platí pro režim přenesené daňové povinnosti (tzv. reverse charge), kdy je plátce, pro kterého bylo zdanitelné plnění uskutečněno, povinen přiznat daň ke dni uskutečnění zdanitelného plnění a zároveň může mít nárok na odpočet daně.

Nárok na odpočet u obchodního majetku evidovaného v účetnictví mají také účetní jednotky, které se staly plátcem až po určité době, kdy účtovaly jako neplátci. Opačná situace nastane v případě, kdy účetní jednotka byla plátcem a například z důvodu nízkého obratu zruší registraci, což znamená povinnost dříve uplatněný odpočet opět odvést s dopadem do účetnictví.

2. ÚČTOVÁNÍ DPH NA VSTUPU A NA VÝSTUPU

Příklad č. 1

Účtování DPH na vstupu a na výstupu

Obchodní společnost zabývající se nákupem a prodejem zboží vykazovala na začátku sledovaného účetního období zásobu zboží na skladě ve výši 15 000 000 Kč, kterou nakoupila se základní sazbou daně (21 %), a ve výši 890 000 Kč u zboží, které nakoupila se sníženou sazbou daně (12 %).

V průběhu období nakoupila na fakturu (zároveň zboží převzala na sklad a dlouhodobý majetek zařadila do užívání):

- zboží od dodavatelů se sazbou daně 21 % za 62 500 000 Kč + DPH 13 125 000 Kč,

- zboží od dodavatelů se sazbou daně 12 % za 20 300 000 Kč + DPH 2 436 000 Kč,

- dlouhodobý majetek (počítače) se sazbou daně 21 % za 180 000 Kč + DPH 37 800 Kč,

- služby se sazbou daně 12 % za 170 000 Kč + DPH 20 400 Kč.

Ve stejném období vyfakturovala odběratelům:

- zboží se základní sazbou daně 21 % za 73 000 000 Kč + DPH 15 330 000 Kč,

- pořizovací cena tohoto prodaného zboží činila 60 000 000 Kč,

- zboží se sníženou sazbou 12 % za 920 000 Kč + DPH 110 400 Kč,

- pořizovací cena tohoto prodaného zboží činila 840 000 Kč.

Všechny dodavatelské i odběratelské faktury byly uhrazeny z běžného účtu (zůstatek předpokládáme) a DPH se státním rozpočtem byla vypořádána.

Naším úkolem je:

- zaúčtovat přijaté a vydané faktury (zboží i dlouhodobý majetek účtujeme bez účtu pořízení, nevznikly žádné další pořizovací náklady),

- účet 343 analyticky členit na DPH se základní sazbou (343/1) a se sníženou sazbou (343/2),

- zjistit marži z prodaného zboží,

- zjistit výsledný vztah společnosti z titulu DPH vůči státu.

| Operace

| Kč

| MD

| D

|

| Počáteční stav zboží na skladě

| 15 890 000

| 132

| 701

|

| 1. Přijatá faktura za nakoupené zboží

- základ daně

- DPH k faktuře za zboží 21 %

| 75 625 000

62 500 000

13 125 000

|

132

343/1

| 321

|

| 2. Úhrada faktury za zboží

| 75 625 000

| 321

| 221

|

| 3. Přijatá faktura za nakoupené zboží

- základ daně

- DPH k faktuře za zboží 12 %

| 22 736 000

20 300 000

2 436 000

|

132

343/2

| 321

|

| 4. Úhrada faktury za zboží

| 22 736 000

| 321

| 221

|

| 5. Přijatá faktura za dlouhodobý majetek (počítače)

- základ daně

- DPH k faktuře za DHM 21 %

| 217 800

180 000

37 800

|

022

343/1

| 321

|

| 6. Úhrada faktury za DHM

| 217 800

| 321

| 221

|

| 7. Přijatá faktura za služby

- základ daně

- DPH k faktuře za služby 12 %

| 190 400

170 000

20 400

|

518

343/2

| 321

|

| 8. Úhrada faktury za služby

| 190 400

| 321

| 221

|

| 9. Vystavená faktura za zboží

- základ daně

- DPH k faktuře za zboží 21 %

| 88 330 000

73 000 000

15 330 000

| 311

|

604

343/1

|

| 10. Přijatá úhrada faktury za zboží

| 88 330 000

| 221

| 311

|

| 11. Vyskladnění zboží

| 60 000 000

| 504

| 132

|

| 12. Vystavená faktura za zboží

- základ daně

- DPH k faktuře za zboží 12 %

| 1 030 400

920 000

110 400

| 311

|

604

343/2

|

| 13. Přijatá úhrada faktury za zboží

| 1 030 400

| 221

| 311

|

| 14. Vyskladnění zboží

| 840 000

| 504

| 132

|

| 15. Příjem nadměrného odpočtu

| 178 800

| 221

| 343

|

| Výnosy z prodaného zboží

| 73 920 000

|

| Náklady na prodané zboží

| 60 840 000

|

| Marže

| 13 080 000

|

| Rekapitulace

| Nárok na odpočet

| Daň na výstupu

|

| Základní sazba

| 13 162 800

| 15 330 000

|

| Snížená sazba

| 2 456 400

| 110 400

|

| Celkem

| 15 619 200

| 15 440 400

|

| Nadměrný odpočet DPH

|

| 178 800

|

3. KRÁCENÍ NÁROKU NA ODPOČET DPH

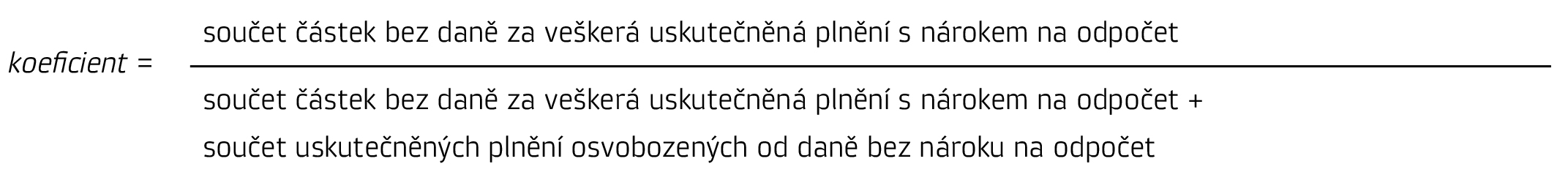

Jak již bylo uvedeno, použije-li plátce přijaté zdanitelné plnění v rámci svých ekonomických činností jak pro plnění s nárokem na odpočet daně, tak pro plnění osvobozená od daně bez nároku na odpočet, má nárok na odpočet daně pouze v krácené výši odpovídající rozsahu použití pro své ekonomické činnosti. Způsob krácení odpočtu se vypočítá koeficientem (s výjimkami např. § 76 odst. 4 ZDPH):

V souvislosti s touto problematikou je nutné připomenout, že v průběhu roku se používá tzv. zálohový koeficient vypočtený podle § 76 odst. 6 ZDPH. Po skončení aktuálního kalendářního roku plátce provede vypořádání odpočtu daně v krácené výši za všechna zdaňovací období tohoto roku (dále jen „vypořádávané období“). Vypořádání se vypočte jako rozdíl ...

Souhlas s využíváním cookies

Souhlas s využíváním cookies