Cílem těchto statí je publikovat určitá účetní a daňová specifika společností s ručením omezeným, nikoliv běžné účetní případy, které jsou účetní rutinou a představují slabikář účetní/ho. Budeme se soustředit jen na připomenutí uzávěrkových operací, které si lze osvojit v základních účetních kurzech.

7.1. Nejdůležitější uzávěrkové operace

Účetní uzávěrka je nedílnou součástí účetní závěrky a umožňuje vyústění účetních informací do finále, tj. do vytvoření rozvahy, výkazu zisku a ztráty, cash flow, přehledu o změnách vlastního kapitálu, pokud se sestavují, a přílohy. Účetní uzávěrka je proces, při kterém společnost s ručením omezeným musí zajistit úplnost, průkaznost, srozumitelnost, přehlednost a trvalost účetních záznamů (§ 8 zákona o účetnictví) tak, aby informace v účetní závěrce byly spolehlivé, srovnatelné, srozumitelné a významné (§ 19 odst. 7 zákona o účetnictví).

Společnost s ručením omezeným tak podle předem stanovené vnitřní směrnice Harmonogram účetní závěrky ověří, že zaznamenala na základě účetních dokladů všechny účetní případy, které v průběhu účetního období nastaly. Mezi činnosti, které jsou součástí účetní závěrky, patří provedení inventarizace (§ 29 a § 30 zákona o účetnictví), bez níž by účetní závěrka společnosti nebyla průkazná. Zjištěné inventarizační rozdíly patří mezi uzávěrkové operace, které společnost s ručením omezeným musí provést (§ 30 odst. 11 zákona o účetnictví).

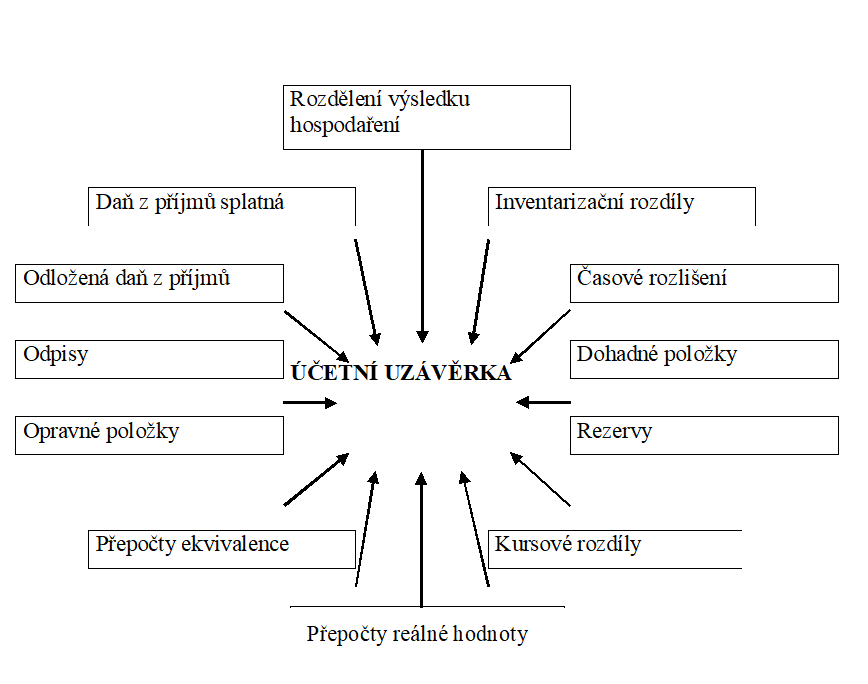

Stěžejní uzávěrkové operace přehledně uvádí následující obrázek:

Zdroj: Březinová, Hana. Pavel Stol. Účetní a daňová specifika společnosti s ručením omezeným. 2015. Znojmo. Soukromá vysoká škola ekonomická Znojmo s. r. o. ISBN978-80-87314-69-2.

7.1.1. Rozdělení výsledku hospodaření

Mezi účetní zásady (principy) patří zásada periodicity zjišťování výsledku hospodaření a finanční situace účetní jednotky – tento princip navazuje na zásadu neomezené doby trvání účetní jednotky a vychází z toho, že uživatelé účetních informací potřebují znát informace v pravidelných intervalech (periodách)BŘEZINOVÁ H. Základy účetnictví. Praha. Bankovní institut vysoká škola a.s. 2011, s. 94. ISBN 978-80-7265-200-6.. Z důvodu návaznosti jednotlivých účetních období, je nutné mj. vždy vypořádat výsledek hospodaření minulého účetního období. Znamená to při otevření účetních knih v novém účetním období vykázat výsledek hospodaření ve schvalovacím řízení a tento podle jeho charakteru rozdělit (v případě zisku) nebo uhradit (v případě ztráty) tak, jak rozhodla valná hromada. Aby bylo možné účetní období uzavřít, vždy musí být vypořádán výsledek hospodaření z předchozího účetního období. Podrobněji je této problematice věnována kapitola 8.

7.1.2. Inventarizační rozdíly

Výsledky inventarizačního procesu, inventarizační rozdíly je nezbytné zaúčtovat do toho účetního období, za které se provádí inventarizace (§ 30 odst. 11). Společnost s ručením omezeným tak:

- opraví účetní záznamy podle zjištěných skutečností, znamená to, že jsou zaúčtovaná manka, přebytky, pohledávky za odpovědnými osobami, v případě chybějících cenných papírů je zahájeno umořovací řízení § 185i až § 185s zákona č. 99/1963 Sb., občanský soudní řád, ve znění pozdějších předpisů. a tato skutečnost v rámci analytických účtů zaúčtována;

- získá podklady o potřebě tvorby nebo změny opravných položek, případných změnách odpisového plánu, o tvorbě či úpravě rezerv.

Zákon o účetnictví v § 30 odst. 10 vymezuje inventarizační rozdíly jako rozdíly mezi skutečným stavem a stavem v účetnictví, které nelze prokázat způsobem stanoveným v zákoně o účetnictví, kdy:

- skutečný stav je nižší než stav v účetnictví a rozdíl se označuje jako manko, případně schodek u peněžních hotovostí a cenin, nebo

- skutečný stav je vyšší než stav v účetnictví a rozdíl se označuje jako přebytek.

Zkoumání ocenění jednotlivých aktiv a závazků vede ke tvorbě:

- opravných položek, které představují dočasné snížení hodnoty aktiv (s výjimkou peněžních prostředků, cenin, aktiv oceněných reálnou hodnotou nebo ekvivalencí),

- odpisů, které představují trvalé snížení hodnoty aktiv (dlouhodobého hmotného a dlouhodobého nehmotného majetku odpisovaného; zásob, pohledávek),

- rezerv, které představují současný závazek, jenž může, ale nemusí, vyvolat v budoucnosti výdaj.

Inventarizaci podléhají také jiná aktiva (časové rozlišení, dohadné položky, opravné položky), jiná pasiva (časové rozlišení, dohadné položky, rezervy) a položky zaúčtované v knihách podrozvahových účtů (§ 30 odst. 12 zákona o účetnictví).

Při inventarizaci se ověřuje nejen existence veškerého majetku a závazků, ale také vhodnost jeho ocenění k rozvahovému dni

Ministerstvo financí vydalo pro účtování o inventarizačních rozdílech Český účetní standard č. 007 – Inventarizační rozdíly a ztráty v rámci norem přirozených úbytků zásob. Národní účetní rada (www.nur.cz) publikuje Interpretaci I-39 Inventurní rozdíly u zásob a dlouhodobého majetku. Interpretace NÚR doporučuje nejprve zjištěné rozdíly při inventarizaci analyzovat z pohledu, zda vznikly v důsledku chyby z minulých let, nebo se jedná o inventarizační rozdíly (manko, škoda).

Příklad č. 34:

Společnost s ručením omezeným provedla inventarizaci. Mezi inventarizační zjištění patří následující inventarizační rozdíly:

- přebytek – zjištěn pozemek zapsaný v katastru nemovitostí, reprodukční pořizovací cena 2 500 000 Kč,

- manko – chybějící notebook, pořizovací cena 52 000 Kč, dosavadní oprávky 26 000 Kč, předepsat odpovědné osobě k úhradě,

- manko na zásobách nedokončené výroby činí 39 000 Kč, předepsat odpovědné osobě k úhradě,

- přebytek v pokladně 2 000 Kč.

| Pol.

| Účetní operace

| Kč

| MD

| Dal

|

| 1.a

| Přebytek – pozemek

Účtováno dle ČÚS č. 007

| 2 500 000

| 031

| 413

|

| 1.b

| Přebytek – pozemek

Účtováno dle § 25 vyhlášky č. 500/2002 Sb.

| 2 500 000

| 031

| 648

|

| 2.a

| Manko – notebook, vyřazení v pořizovací ceně

zúčtování do nákladů

Účtováno dle ČÚS č. 007

| 52 000

26 000

| 082

549

| 022

082

|

| 3.

| Předpis notebooku odpovědné osobě k úhradě

| 26 000

| 335

| 648

|

| 4.

| Manko – zásoby nedokončené výroby

| 39 000

| 549

| 121

|

| 5.

| Předpis nedokončené výroby odpovědné osobě

| 39 000

| 335

| 648

|

| 6.

| Přebytek v pokladně

| 2 000

| 211

| 668

|

7.1.3. Časové rozlišení

Podvojné účetnictví je založeno na akruálním principu, tzn. že náklady a výnosy musejí být zaúčtovány do toho účetního období, s nímž věcně a časově souvisejí, a to bez ohledu na přijetí či zaplacení peněžních prostředků (§ 3 zákona o účetnictví). Při uzávěrkových pracích je tedy nezbytné provést časové rozlišení mezi náklady a výdaji, výnosy a příjmy a zahrnout je do správného účetního období. Podmínkou použití metody časového rozlišení je, že je účetní jednotce znám příslušný účel, částka a účetního období, kterého se daná skutečnost týká (§ 13 a § 19 vyhlášky č. 500/2002 Sb.).

Náklady a výnosy, o nichž je v souvislosti s časovým rozlišením účtováno, jsou daňově účinné.

Výdaj je úbytkem peněžních prostředků (zaplacení). Náklad je úbytkem prostředků v peněžním vyjádření za určitým účelem (bez ohledu na zaplacení). Mezi výdajem a nákladem tak může vznikat věcný rozdíl a časový rozdíl. V praxi rozlišujeme, co nastalo v současnosti, co nastane v příštím (příštích) období(ch). Metoda časového rozlišení tak rozeznává:

- náklady příštích období (v běžném období nastal výdaj),

- výdaje příštích období (v běžné období vznikl náklad).

Příjem je přírůstek peněžních prostředků (zaplacení, přijetí peněz). Výnos je přírůstek prostředků v peněžním vyjádření z konkrétní činnosti, za konkrétní výkon (bez ohledu na zaplacení, přijetí peněz). Mezi příjmem a výnosem tak může vznikat věcný rozdíl a časový rozdíl. V praxi rozlišujeme, co nastalo v současnosti, co nastane v příštím (příštích) období(ch). Metoda časového rozlišení tak rozeznává:

- výnosy příštích období (v běžném období nastal příjem),

- příjmy příštích období (v běžném období vznikl výnos).

V případě rizika z budoucích peněžních toků, pokud je časové rozlišení v cizí měně (výdaje příštích období, příjmy příštích období) je nezbytné řešit přepočet cizí měny na koruny české a vykázat kursové rozdíly.

Příklad č. 35:

Společnost s ručením omezeným v rámci uzávěrkových operací obdržela 1. prosince 2022 fakturu od Městského úřadu Plzeň na úhradu nájemného za pronajaté skladovací prostory ve výši 120 000 Kč na rok 2023. Splatnost faktury je 15. prosince 2022. Společnost s ručením omezeným peněžní prostředky z bankovního účtu poukázala 14. prosince 2022.

| Pol.

| Datum

| Účetní operace

| Kč

| MD

| Dal

|

| 1.

| 1. 12. 2022

| Přijetí faktury od MÚ Plzeň

| 120 000

| 381

| 321

|

| 2.

| 14. 12. 2022

| Úhrada faktury

| 120 000

| 321

| 221

|

| 3.

| 2. 1. 2022

| Zaúčtování nákladu

| 120 000

| 518

| 381

|

7.1.4. Dohadné položky

Akruální princip musí být zajištěn i v případě, že účetní jednotka sice zná účel, kterého se účetní případ týká, zná také účetní období, které je dotčeno, avšak částku musí odhadnout na základě smluvních podmínek, měřicích zařízení, předchozích zkušeností atd. Účetní metoda, která se v takovém případě používá, jsou dohadné položky – buď aktivní, nebo pasivní (nevyfakturované dodávky). Tato účetní metoda umožní při uzávěrkových operacích, že účetní záznamy budou úplné a budou zahrnuty do toho účetního období, s nímž věcně a časově souvisejí.

Náklady, výnosy, o nichž je v souvislosti s dohadnými položkami účtováno, jsou daňově účinné.

Zatímco dohadné položky aktivní se v praxi vyskytují poměrně zřídka, dohadné položky pasivní (nevyfakturované dodávky) jsou běžným účetním případem.

V případě odhadu výše pohledávky v cizí měně je vhodné řešit přepočet cizí měny na koruny české a vykázat kursové rozdíly.

Příklad č. 36:

Zaměstnanec společnosti s ručením omezený měl v závěru roku autonehodu, oprava poškozeného auta je za 185 000 Kč. Auto je pojištěné, účetní jednotka očekává od pojišťovny plnění. Dle pojišťovny bude pojistná událost řešena až v prvních dnech měsíce ledna. Společnost má 10 % spoluúčast, pojišťovna bere v úvahu při úhradě škody opotřebení auta. Na základě těchto informací odhaduje společnost s ručením omezeným, že pojistné plnění bude zhruba 150 000 Kč. Dne 12. února poslala pojišťovna pojistné plnění ve výši 152 000 Kč. Zaúčtujte účetní případy.

Řešení:

| Pol.

| Datum

| Účetní operace

| Kč

| MD

| Dal

|

|

|

| Běžné účetní období

|

|

|

|

| 1.

| Prosinec

| Oprava automobilu – cena včetně DPH

| 185 000

|

| 321

|

|

|

|

| 149 850

| 511

|

|

|

|

|

| 35 150

| 343

|

|

| 2.

| Prosinec

| Dohadná položka aktivní

| 150 000

| 388

| 649

|

|

|

| Následující účetní období

|

|

|

|

| 1.

| 12. února

| Pojistné plnění (příjem na bankovní účet)

| 152 000

| 221

| 649

|

| 2.

| 12. února

| Zrušení dohadné položky aktivní

| 150 000

| 649

| 388

|

Příklad č. 37:

Společnost s ručením omezeným v rámci uzávěrkových operací při inventarizaci zjistila, že nemá k dispozici fakturu za druhou variantu projektu na rekonstrukci schodiště v administrativní budově, přesto, že projekt již byl v souladu se smlouvou dodán. Situaci řeší na základě nevyfakturované dodávky, částku odhaduje podle uzavřené smlouvy na 120 000 Kč. V březnu následujícího roku obdrží společnosti fakturu na 135 000 Kč. Zaúčtujte související účetní případ.

Řešení:

| Pol.

| Datum

| Účetní operace

| Kč

| MD

| Dal

|

|

|

| Běžné účetní období

|

|

|

|

| 1.

| Prosinec

| Projekt – odhad ceny

| 120 000

| 042

| 389

|

|

|

| Následující účetní období

|

|

|

|

| 1.

| Březen

| Zrušení dohadné položky

| 120 000

| 389

| 042

|

| 2.

| Březen

| Faktura za projekt – cena celkem

| 135 000

|

| 321

|

|

|

|

| 109 350

| 042

|

|

|

|

|

| 25 650

| 343

|

|

7.1.5. Rezervy

Předtím, než účetní jednotka vykáže výsledek hospodaření za dané účetní období, by měla posoudit své současné existující závazky, které nemá zaúčtované, a které jí mohou s určitou mírou pravděpodobnosti v budoucnu způsobit výdaje. Na takovéto potencionální výdaje vzhledem k zásadě opatrnosti by měla účetní jednotka vytvořit rezervy. Náklady, které se používají při tvorbě, zvyšování, snižování, zrušení rezervy, jsou daňově účinné, jen pokud tak stanoví příslušná ustanovení zákona o rezervách Zákon č. 593/1992 Sb., zákon o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.].

V souladu s § 7 ZoR se tvoří rezerva na opravy hmotného majetku. Tvoří se na vrub nákladů, které jsou daňové jen za splnění následujících podmínek:

- společnost s ručením omezeným má k majetku vlastnické právo, nebo

- společnost s ručením omezeným je pachtýřem hmotného majetku na základě smlouvy o pachtu obchodního závodu (§ 2349 a násl. zákona č. 89/2012 Sb., občanský zákoník, přičemž k opravám tohoto majetku je smluvně písemně zavázaná,

- společnost s ručením omezeným prochází reorganizací dle § 316 a násl. zákona č. 182/2006 Sb., insolvenční zákon, přičemž vlastnické právo k hmotnému majetku, ke kterému byla rezerva tvořena, nebylo v průběhu insolvenčního řízení ani pravomocným ukončením insolvenčního řízení dotčeno.

Dalšími podmínkami, které stanoví § 7 ZoR je:

- společnost s ručením omezeným je povinna vázat peněžní prostředky v plné výši rezervy na zvláštním bankovním účtu,

- výši rezervy na opravy hmotného majetku stanoví společnost s ručením omezeným podle jednotlivého hmotného majetku určeného k opravě a charakteru této opravy,

- společnost s ručením omezeným musí rezervu zrušit v následujícím zdaňovacím období poté, co měla podle předpokladu zahájit opravu,

- rezervu na opravy hmotného majetku musí společnost s ručením omezeným tvořit více než jedno zdaňovací období, maximálně však u majetku zatříděného:

- ve 2. odpisové skupině 3 zdaňovací období,

- ve 3. odpisové skupině 6 zdaňovacích období,

- ve 4. odpisové skupině 8 zdaňovacích období,

- v 5. a 6. odpisové skupině 10 zdaňovacích období,

- společnost s ručením omezeným, která je plátcem daně z přidané hodnoty (zákon č. 235/2004 Sb., o dani z přidané hodnoty), vychází při stanovení výše rezervy z rozpočtu nákladů na opravu v ocenění bez daně z přidané hodnoty.

Na pěstební činnost, tj. obnova lesa a veškeré výchovné činnosti prováděné v porostech do 40 let jejich věku, ochrana lesa a opatření k obnově porostů s nevhodnou nebo náhradní dřevinnou skladnou, může společnost s ručením omezeným v souladu s § 9 ZoR vytvářet daňovou rezervu. Podmínkou je, že společnost s ručením omezeným je povinna podle zákona č. 289/1995 Sb., lesní zákon, provádět obnovu, ochranu a výchovu lesních porostů. Takováto rezerva na pěstební činnost se vytváří podle výše vytěženého objemu dřevní hmoty v m3, přičemž výši této rezervy si společnost s. r. o. stanoví sama v rozpočtu nákladů na pěstební činnost.

Zákon o rezervách dle § 10 umožňuje jako daňovou rezervu vytvářet rezervu na odbahnění rybníka (odstraňování nánosů ze dna rybníka, které jsou způsobeny erozí okolních pozemků). Rezervu na odbahnění rybníka je možno tvořit maximálně 10 po sobě jdoucích zdaňovacích období.

Dále citovaný § 10 ZoR umožňuje na vrub daňových nákladů vytvářet rezervy na sanaci pozemků dotčených těžbou a rezervu na vypořádání důlních škod (zákon č. 44/1988 Sb., horní zákon).

U rezervy na pěstební činnost, rezervy na odbahnění rybníka, rezervy na sanaci pozemků dotčených těžbou a rezervy na vypořádání důlních škod nařizuje § 10a ZoR ukládat ve výši rezerv peněžní prostředky na samostatný účet v bance a stanoví bližší nakládání s těmito peněžními prostředky.

Účetní rezervy (ostatní) se vytvářejí ve smyslu § 26 odst. 3 zákona o účetnictví. Účetní jednotka je vytváří na základě zásady opatrnosti, vzniklý náklad však není daňově účinný. Mezi účetní rezervy patří např. rezerva na záruční opravy, rezerva na soudní spory, rezerva na reorganizaci či restrukturalizaci, rezerva na prémie a odměny.

K účetním rezervám nevzniká povinnost vázat peněžní prostředky na bankovním účtu.

Příklad č. 38:

Společnost s ručením omezeným má soudní spor se svým odběratelem o kvalitu dodaného zboží. Soudní spor trvá již 2 roky. Společnost tvoří na případný výdaj rezervu ročně ve výši 150 000 Kč. V letošním roce došlo k rozhodnutí soudu a společnost s ručením omezeným je povinna zaplatit odběrateli částku 160 000 Kč a soudní výlohy ve výši 250 000 Kč. Zaúčtujte související případy za podmínky, že v letošním roce již nebude rezerva tvořena.

Řešení:

| Pol.

|

| Kč

| MD

| Dal

|

|

| Počáteční stav rezervy

| 300 000

|

| 459

|

| 1.

| Povinnost úhrady odběrateli

| 160 000

| 548

| 379

|

| 2.

| Povinnost úhrady soudních výloh

| 250 000

| 548

| 379

|

| 3.

| Úhrada odběrateli z bankovního účtu

| 160 000

| 379

| 221

|

| 4.

| Úhrada soudních výloh

| 250 000

| 379

| 221

|

7.1.6. Kursové rozdíly

Účetnictví musí být v České republice vedeno v české měně (§ 4 odst. 12 zákona o účetnictví). Důsledkem této povinnosti jsou přepočty majetků a závazků v cizí měně na českou měnu v průběhu účetního období v souvislosti se vznikem příslušného účetního případu, a dále k rozvahovému dni (§ 24 zákona o účetnictví). K rozvahovému dni se vždy používá k přepočtu aktuální denní kurs devizového trhu vyhlášený Českou národní bankou. Mezi uzávěrkové operace tedy patří provedení přepočtu majetku, závazků, také opravných položek a rezerv a vyjádření kursových rozdílů.

Většina vykázaných kursových rozdílů se zaúčtuje jako finanční náklad nebo finanční výnos. Tyto položky jsou daňově akceptovány. Vlastní kapitál ovlivní kursové rozdíly, které vzniknou při přeceňování cenných papírů a vkladů, které společnost s ručením omezeným vykazuje ve svém dlouhodobém finančním majetku (§ 60 ...

Souhlas s využíváním cookies

Souhlas s využíváním cookies