Úvod

Daňová povinnost je základní povinností každého subjektu vůči státu. Vybírání daní je historickou skutečností spjatou s existencí států již od vzniku nejstarších státních forem. V příspěvku uvádíme přehled jednotlivých druhů daní v ČR a zabýváme se podrobněji výpočty majetkových daní a vedením daňové evidence.

Příspěvek má následující strukturu:

- Přehled daní v ČR

- Výpočet DPH

- Výpočty majetkových daní

- Daňová evidence

Část příspěvku obsahuje výpočty. V případě, že jste vlastníky budov, pozemků či chat, pokuste se sám/sama dle našeho návodu, propočítat Vaše majetkové daně.

1. Přehled daní v ČR

Známý bonmot říká, že pouze dvě věci jsou v životě zcela jisté: smrt a daně. Daně nás skutečně provázejí celý život a mnohdy si to neuvědomujeme, protože část těchto daní je skryta v cenách zboží.

Daňová soustava ČR obsahuje 2 typy daní:

- daně nepřímé,

- daně přímé,

Součástí daní přímých jsou i tzv. daně majetkové.

a) Daně přímé (i majetkové) si zřetelně uvědomujeme: přijde nám výměr, obdržíme poštovní poukázku na určitou částku, popřípadě podáváme daňové přiznání, kde tuto daň musíme sami vypočítat.

b) Daně nepřímé jsou skryty v cenách zboží. Ty nás bolí méně, mnohdy o nich nevíme, vnímáme spíše cenu v její výši, mnohdy ani nevíme, kolik korun v této ceně zahrnují tyto daně. Proto jsou všude ve světě spíše oblíbenější daně nepřímé. Je v nich skryta i určitá dobrovolnost, neboť ke koupi dané věci nás nikdo nenutí. Tím, že se rozhodnu zakoupit si dražší věc, platím i více těchto daní, neboť tyto daně jsou dány procentem k základní ceně.

Daně přímé jsou:

- daň z příjmů právnických osob (PO),

- daň z příjmů fyzických osob (FO).

Daně nepřímé jsou:

- daň z přidané hodnoty (zkratka DPH),

- daně spotřební.

V současné době byly daně přímé – majetkové dosti radikálně omezeny, je to důsledek koronaviru a snahy státu pomoci podnikajícím osobám. Proto aktuálně mezi tyto daně můžeme zařadit:

- daň z nemovitých věcí (dříve daň z nemovitostí),

- daň silniční,

- daň ekologická.

Některé předchozí daně byly zrušeny:

- Daň z nabytí nemovitostí nahradila dřívější daň z převodu nemovitostí. V roce 2021 se už daň z nabytí nemovitých věcí (nemovitostí) neplatí. Ke zrušení daně z nabytí nemovitých věcí došlo v roce 2020 kvůli koronaviru.

- Daň dědická byla zcela zrušena, dědictví se nově vnímá jako bezúplatné nabytí a je podle § 4a zákona č. 586/1992 Sb., o daních z příjmů osvobozeno od daně z příjmů.

- Dary jsou nově označovány jako bezúplatné příjmy a jsou zařazeny do kategorie „ostatní příjmy“ § 10 zákona č. 586/1992 Sb., o daních z příjmů.

Daně patří státu. Daně jsou příjmem státního rozpočtu, s výjimkou části daní z příjmů a daní z nemovitostí, které jsou příjmem obcí (a krajů). Správcem (výběrčím) daní je místně příslušný finanční úřad. Výše daní, tzn. daňová politika vlády, ovlivňuje ekonomické chování lidí i firem.

Všechny uvedené daně se mohou vztahovat k podnikání a k firmě.

ad a) Daně přímé

Příklady:

- Podnikatel musí vypočítávat, srážet a odvádět příslušném finančnímu úřadu daň z příjmů FO ze závislé činnosti svých zaměstnanců.

- Podnikatel (FO) si za sebe musí vypočítat svou daň z příjmů FO z podnikání vyplnit daňové přiznání a odvést příslušnou částku na účet místně příslušného finančního úřadu. Činí tak jednou ročně, vždy k 31. 3. následujícího roku (pokud má za účetní období stanoven kalendářní rok. Část firem používá tzv. hospodářský rok, kdy začátek tohoto účetního období si stanovuje sama, vždy se však jedná o 12 po sobě jdoucích měsíců. Tato skutečnost musí být oznámena příslušnému finančnímu úřadu předem. Tohoto účetního období využívají zejména zahraniční firmy, které se etablují na českém území v průběhu kalendářního roku). Má-li firma daňového poradce, může tak učinit až k 30. 6. (v případě účetního období ve variantě kalendářního roku, adekvátně je tomu při použití hospodářského roku), je-li to předem oznámeno finančnímu úřadu.

- Podnikatel (PO) si za svou firmu musí každý měsíc vypočítávat daň z příjmů PO a každý měsíc danou částku odvádět na účet finančního úřadu.

ad b) Daně nepřímé

dělíme na daň z přidané hodnoty – DPH (b1) a daně spotřební (b2).

b1) Protože DPH je prakticky trvalou součástí řady dodávek materiálu nebo zboží a je běžně fakturována na daňových dokladech, fakturách a paragonech, povšimneme si této daně více.

Daň z přidané hodnoty (DPH) je daň odváděná státu, představuje významný zdroj státního rozpočtu. Touto daní jsou zdaňovány nejen věci, ale i služby a práva.

- Podnikatelé mohou být plátci DPH nebo neplátci DPH.

- V době přípravy této publikace platí, citujeme:

„1) U zdanitelného plnění nebo přijaté úplaty se uplatňuje

- základní sazba daně ve výši 21 %,

- první snížená sazba daně ve výši 15 %, nebo

- druhá snížená sazba daně ve výši 10 %.

(2) U zdanitelného plnění se uplatní sazba daně platná ke dni vzniku povinnosti přiznat daň. U přijaté úplaty za zdanitelné plnění se uplatní sazba daně platná pro toto zdanitelné plnění ke dni vzniku povinnosti přiznat daň z přijaté úplaty.

(3) U zboží se uplatňuje základní sazba daně, pokud zákon nestanoví jinak. U zboží uvedeného v příloze č. 3 se uplatňuje první snížená sazba daně. U zboží uvedeného v příloze č. 3a, tepla a chladu se uplatňuje druhá snížená sazba daně.

(4) U služeb se uplatňuje základní sazba daně, pokud zákon nestanoví jinak. U služeb uvedených v příloze č. 2 se uplatňuje první snížená sazba daně. U služeb uvedených v příloze č. 2a se uplatňuje druhá snížená sazba daně.

(5) U elektronicky poskytovaných služeb spočívajících v poskytnutí knih, brožur, letáků, prospektů, novin, časopisů, periodik, obrázkových knih, předloh ke kreslení, omalovánek, hudebnin a kartografických výrobků, které by byly zbožím, na jehož dodání se uplatňuje druhá snížená sazba daně, pokud by byly obsaženy na hmotném nosiči, včetně jejich zpřístupnění v rámci veřejných knihovnických a informačních nebo dalších služeb poskytovaných podle knihovního zákona nebo obdobných služeb poskytovaných podle jiného právního předpisu, se uplatní druhá snížená sazba daně.

(6) Při dodání zboží nebo pořízení zboží z jiného členského státu, která obsahují druhy zboží podléhající různým sazbám daně, se uplatní nejvyšší z těchto sazeb, čímž není dotčena možnost uplatnit u každého druhu zboží příslušnou sazbu daně samostatně.

(7) U dovozu uměleckých děl, sběratelských předmětů a starožitností uvedených v příloze č. 4 se uplatňuje první snížená sazba daně.“ (Konec citace)

Kritéria pro určení kdo je plátcem DPH, určuje zákon o DPH dle předpisu č. 235/2004 Sb., ve znění od 1. 1. 2021. Kritéria pro zařazení se občas mění.

Jakým způsobem prakticky probíhá způsob výpočtů, placení a odvádění těchto daní? Ukažme si to na příkladě.

2. Výpočet DPH

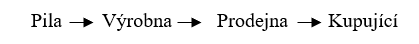

Mějme následující hospodářské subjekty: pilu, výrobnu nábytku, obchod s nábytkem a spotřebitele, který si půjde zakoupit houpací křeslo.

1. krok:

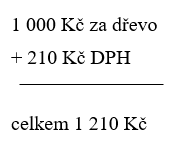

Pila fakturuje Výrobně za dodávku dřeva:

2. krok:

Výrobna zaplatí Pile 1 210 Kč a zaúčtuje si do svých nákladů 1 000 Kč za materiál, 210 Kč jako daň na vstupu.

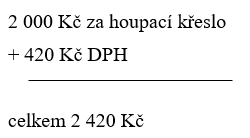

K tomu Výrobna přidá své další náklady (za mzdy svých dělníků, další materiály, režii apod.) například rovněž ve výši 1 000 Kč. Houpací křeslo pak prodá Obchodníkovi dle této kalkulace:

- za dřevo 1 000 Kč

- přidaná hodnota 1 000 Kč

Faktura Obchodníkovi bude vypadat takto:

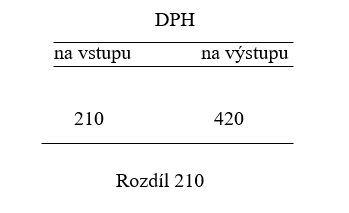

Výrobna tedy pošle Obchodníkovi fakturu za 2 420 Kč. Ke konci měsíce provede zjištění rozdílu DPH na výstupu (Obchodníkovi) a na vstupu (od Pily) a v případě, že během měsíce žádné jiné faktury s DPH neměla, bude mít následující stav:

Výrobce odvede státu rozdíl daně na vstupu a výstupu, v našem případě 210 Kč.

Stejným způsobem budou postupovat všichni následující. Daň je splatná vždy do 15. dne následujícího měsíce.

3. krok

Prodejce nakoupí houpací křeslo a uhradí Výrobci částku 2 420 Kč.

I on bude ...

Souhlas s využíváním cookies

Souhlas s využíváním cookies